主页 > imtoken国际版下载 > 币圈打压这么多,主流币依旧强势,看好比特币价格,下半年再创新高

币圈打压这么多,主流币依旧强势,看好比特币价格,下半年再创新高

面包和区块链

对于圈内人来说,能吃饱甚至超过一半的人很少,除了那些早期已经为财富和自由而过BTC的BTC老人。从历史经验来看,大部分人都跑不过比特币满身的玩家。

然而,在圈子里,很多人都是抱着“一夜暴富”的梦想而来的。买馅饼,让它静置几年,然后再看。如果是这样,你还在看什么 DeFi、NFT、Layer 2、元界和白话区块链?

没办法去哪看比特币价格,在传统金融圈,几年3-5倍的蛋糕,已经是惊人的回报率了。但是,我们瞄准了圈内几个热点和风头,通过“山寨币”,在牛市中给我们的资产加一两个零,才是真正的让大家“心动”。

但是,无论你多么挣扎,无论你有多热,馅饼都会掉下来。你必须给我任何热板。即便最近Coinbase上ETH的交易量历史上首次超过BTC,至少目前,包括整个区块链行业的晴雨表,依然是BTC。

这也导致了圈外的金融视角基本上只关注BTC本身。在他们眼里,作为数字黄金、投资产品、代表区块链行业兴衰的“尺子”,影响它的因素有哪些?

大概率是:放水、美债收益率和美联储加息。

放水

也许从内部人士的角度来看,这次牛市的催化剂是从去年开始的 ETH 和 DeFi 叙述的根本变化。不过从圈外看,放水是本轮影响比特币价格的最重要因素,没有之一。

2019 年美国政府的债务仅为 22 万亿。去年疫情爆发后,到年底飙升至28万亿。印钞机感觉很热。不久之后,一项 1 万亿美元的基础设施计划获得通过,随后又一项 3.5 万亿经济预算计划再次获得批准。

然后比特币上涨了!你可能会好奇,比特币不是“数字黄金”吗?那么为什么黄金在过去两年里没有大幅上涨呢?这涉及到你对黄金的理解。经过数千年的共识,黄金本质上是一种“避险资产”。经过10年的共识,比特币在本质上仍然是一种“风险资产”。有什么区别?

当美联储的印钞机不停地印钞票时,多出来的钱先去哪里?答案是风险资产,首先是美国股票、商品和比特币。所以大家可以看到,从去年到现在,这三兄弟的崛起是一件喜事。

当然,房屋也可以被视为至少一半的风险资产和一半的避险资产。因此,近期美国和西方国家的房地产市场也在风起云涌。

这就是为什么我们经常将房屋、股票和比特币之类的东西视为抵御因货币滥用引起的通货膨胀的一种手段。买了房的人和没买房的人现在完全不同了。

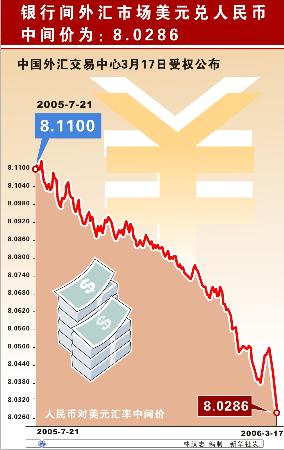

布雷顿森林体系解体后,货币贬值几乎是一个持续的下行趋势。手中没有可以抗拒的资产,往往只能接受一切都会涨,只有工资不会涨的命运。几轮后被不断推高的资产价格,只能让刚步入社会的年轻人“叹息”,“躺下”成了很多人的自然选择……

话题扯远了,回到黄金话题。虽然黄金作为投资产品具有一定的风险资产功能,但更多的是一种避险资产。试想,如果现在发生第三次世界大战,互联网中断了,那么黄金大概率还是乱世的硬通货,而比特币……我想应该没有几个人想要吧。

所以在外人看来,说比特币是“数字黄金”确实是“不偏不倚”,而比特币就是比特币。

十年期债券收益率

这东西和比特币有什么关系?有印象的朋友可能还记得,今年2月,10年期美债收益率大涨,比特币和美股,这些“风险资产”齐头并进。

为什么?那么你首先要对十年期美国国债有一个大概的了解。毕竟是金融圈的“顶级晴雨表”之一,被誉为“所有资产价格的锚”。

10年期美国国债收益率大幅上涨,意味着什么?这意味着金融市场对经济复苏的预期。这是这样计算的。你首先要知道的是美国债券的收益率,这与债券价格是相反的。

这位经常玩DeFi的朋友应该很了解。买债券的人越多,价格自然就越高,但也因为更多的资金进来,自然收益率也会下降。实在不明白,看看ETH2.0的staking收益就明白了。

美国政府债券由政府背书。虽然收益比不上美股,但胜过安全。至少你不担心美国政府逃跑。因此,在经济衰退期间,人们通常会购买美国国债作为避风港,股票、大宗商品这些风险资产被抛售,价格暴跌。此时,美国国债价格上涨,收益率下跌。

在衰退周期结束时,经济开始复苏。投资者肯定会想要更好的回报。这时候很多人会卖出美债,买入美股等风险资产。此时,美国债券价格下跌,但收益率开始上升。

看到这里,你可能会觉得有问题。

根据上述情况,美国债券价格下跌,收益率上升。这不代表大家看好疫情后的经济复苏,选择抛售美债买入美股、比特币等风险资产,为什么呢?美股和比特币非但不涨,反而一起跳水?

正常情况下是这样的逻辑,但是在疫情期间,这个逻辑被下面的一个打破了,就是即将要说的利率,或者是美联储加息的预期。与美国债券收益率相比,这对股票和货币市场的影响要大得多。

加息

估计你可能看过很多文章说,目前美国股市泡沫严重,迟早会破灭,而破灭这个泡沫的针就是加息。

什么时候回来,谁也说不准。金融圈主流观点今年不大可能。很可能是明年上半年,甚至更晚。这也是圈内很多懂金融的大V普遍看好2021年下半年比特币行情的原因之一。

有些朋友应该记得,在过去的几个月里,美联储和耶伦经常用“可能加息”的“狼来了”的言论来吓唬市场,并试图测试市场的反应。无一例外,美股急速跳水,一副“敢加我,我死给你看”的流氓表情。

那为什么比特币一说美股要加息就暴跌呢?因为利率对于企业来说,本质上就是使用资金的成本。

利率高,当然企业借入资金的使用成本也很高,这意味着企业必须有更高的利润才能保证能够还清这笔钱。如果利润不够,干脆不借钱。降低了低利率使用自然资金的成本,大大提高了企业盈利的“容忍度”。利润低也无所谓,反正回到银行也花不了多少钱。

配过股票的朋友都知道市盈率PE的概念。在 DeFi 之后,很多盈利的项目也开始将市盈率作为辅助估值的指标之一。简单来说,PE就是你买股票。按照公司目前的盈利能力,分红能分红多少年?

市盈率*APR=1

一家公司的市盈率是20,也就是说,如果你买它的股票,每年可以获得5%的股息,20年就可以收回本金。 DeFi圈相当于APR=5%(说实话,我们一点也不喜欢这个收益率。DeFi中流动性挖矿APR100-500%的项目应该不会太多!)也意味着公司年利润为5%。

这个时候,如果公司借款代理的利率高于5%,公司就很难了,因为利润不计息,利率大概率此时市场上的价格会低于这个数字。

因此,利率越低,对企业盈利能力的要求就越低,投资者可以放心购买的股票市盈率就越高(比如利率为2 %,那么市盈率低于 50 倍的公司可以被收购)。这时候企业的估值就会变得更加泡沫。美国长期量化宽松政策下的低利率时代,再加上这些年源源不断的放水,让美股市场的泡沫以肉眼可见的速度爆破,PE大于1。

此时,一旦加息,使用资金的成本就发生了变化。市场对公司市盈率和公司“合理估值”的要求突然发生了很大变化。不难想象,对于风险资产,尤其是高PE值的资产,将会出现巨大的抛售。的股票。

那为什么要加息?利率总是很低吗?

不,利率一直很低,放了这么多水,资本一直在追逐利润,这会导致金融资产和大宗资产价格越来越高,泡沫越来越大,资金越来越多。市场。东西还是这么多,食品和日用品的价格会逐渐上涨。当物价上涨时,普通人将买不起食物。美国当前房价飙升就是最好的例子。

加息是因为企业借贷成本高,抑制了投资。二是老百姓银行里的钱多了抑制消费,市场上流通的钱少了。资产和消费品的价格自然是可以控制或放松的。

所以一般来说,加息是抑制通胀的有效手段。只是现在美股泡沫这么大,美债这么多(加息也意味着美联储每年要支付更多的利息),所以这件事还处于“狼来了”的阶段"暂时。

明白了这一点,回到上面第二点的美债收益率,美债价格跌了,收益率就涨了,大家开始看好疫情后的经济复苏。经济复苏意味着后续经济增长会更加强劲,这是好事。

但与此同时,经济增长通常伴随着通货膨胀(因为投资和消费活动的增加)。在当前泡沫已经足够大的前提下,通胀极有可能极大地影响到老百姓的生活。届时,将被迫美联储不得不加息。

因此,当 2 月份美国债券收益率飙升时,美国股票和比特币都暴跌。所以你看到金融圈的人投资比特币去哪看比特币价格,圈子的关注点是根本不同的。牛市是否见顶与放水力度和加息时机密切相关。

作为圈内投资人,不妨借鉴一下,融入自己的投资模式。多一个维度,多一个视角和思考总是好的。